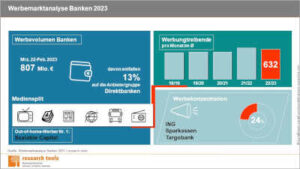

Werbemarktanalyse Banken 2023

Geben wir zu viel oder zu wenig für Werbung gemessen an unseren Wettbewerbern aus? Entwickeln sich unsere Werbeausgaben mit oder gegen den Markttrend?

Die Studie gibt Einblick in Trends, Benchmarks und Strategien der werbungtreibenden Banken und Finanzdienstleister in Deutschland. Sie zeigt quantitative 5-Jahres-Trends für 500 Marken auf und ermöglicht einen unmittelbaren Wettbewerbsvergleich. Für zehn Top-Marken visualisiert neben einer zeitlichen Werbedruckverteilung nach Mediengattungen eine statistische Kommunikationspositionierung auf Basis Jahreszeiten und Mediensplit die Allokation der Budgets. Datenbasis ist die Werbedatenbank des Werbemonitorers AdVision digital, Hamburg.

245 Seiten, 4.800 Euro zzgl. MwSt.

zum → Studiensteckbrief mit Beispielcharts, Bestellformular, Infografik, Inhaltsverzeichnis, Methodik

Ausgewählte Key Facts:

- Werbevolumen Banken & FDLs: über 800 Mio. Euro

- Out-of-Home-Werber Nr. 1: Scalable Capital.

- Werbekonzentration der Top 3-Werber: 24%

- 632 Marken werben im Durchschnitt pro Monat

- Internet & TV dominieren den Werbemarkt

- 20 Anbieter werben mit einem Volumen von mehr als zehn Millionen Euro innerhalb der letzten zwölf Monate

Studiendesign:

- Werbespendings in den Mediengattungen Internet, Out-of-Home, Radio, TV, Zeitschriften, Zeitungen

- typische Motivbeispiele

- Analysezeitraum: März 2022 bis Februar 2023 und zum Vergleich die vier vorangegangenen Jahre

- Region: Deutschland

- Berechnungen: Rankings, Ausgabenentwicklung absolut und relativ, statistische Korrespondenzanalyse

Studie in Zahlen:

- Werbeausgaben von 500 Marken im 5-Jahres-Vergleich

- Datenbasis: tagesaktuelle Erfassung sämtlicher Werbeaktivitäten durch AdVision digital in 102 Tageszeitungen, 1.195 Publikumszeitschriften, 606 Fachzeitschriften, 82 Radio- und 71 Fernsehsendern sowie 2.500 reichweitenstarken Internetseiten

- Werbespendings in 14 Teilmärkten, darunter 10 im Detail

- Werbespendings in 6 Mediengattungen

- Verteilung der Werbeausgaben und -motive von 10 Top-Marken auf die Mediengattungen

- Visualisierung der zeitlichen Werbedruckverteilung nach Mediengattungen für 10 Top-Marken

- Positionierungsanalyse Mediennutzung für 10 Top-Werber auf Basis Mediensplit und Jahreszeiten

Untersuchte Anbieter:

ADAC, AIL, American Express, Amundi, Anleger Empfehlung, Anleger Metriken, auxmoney, Barclays Visa, CME, comdirect, Commerzbank, Consors Bank, DekaBank, Deutsche Bank, Deutsche Kreditbank, Deutsche Vermögensberatung, DJE Dr. Jens Ehrhardt Kapital, DZ Bank, easyCredit, Ethenea, eToro, Fidelity, Fisher Investments, flatex, Genocrowd, HSBC, HypoVereinsbank, ING, Interhyp, JPMorgan, KfW Förderbank, Klarna, Landesbank Hessen-Thüringen, LB BW, LBS, LIQID, Merkur Bank, Morgan Stanley, N26, NRW.Bank, Null-Leasing, Ökoworld, Openbank, Payback, PayPal, Plus500, Postbank, qonto, quirion, R²:finance, Santander Bank, Scalable Capital, Schwäbisch Hall, SG Societe Generale, Sparkasse Hamburg, Sparkassen, Sparkassen- und Giroverband Hessen-Thüringen, SumUp Payments, SwissLife, Targobank, UmweltBank, Union Investment, Vanguard, Vehiculum, Visa, Vontobel, VR-Banken, VW/-bank, Western Union, Wiwin

und 430 weitere Marken

Produktkategorien:

Altersvorsorge, bargeldloser Zahlungsverkehr, Baufinanzierung, Firmenkunden, Girokonto, Imagewerbung, Karten (überwiegend Kreditkarten, EC-Karten), Kfz-Finanzierung, Rangewerbung, Ratenkredit, sonstige Finanzprodukte (Bausparen, internationale Geldtransfers, Münz- und Bargeldhandel, Crowdlending etc.), Sparprodukte, Vermögensmanagement, Wertpapiere, nicht kategorisierte Werbung

Anbietergruppen:

Autobanken/Autohäuser, Bausparkassen, Direktbanken, Filialbanken, Landesbanken, Leasingfirmen, Onlineplattformen, Privatbanken, PSD Banken, Sparda-Banken, Sparkassen, Versicherungen, VR-Banken, Wertpapierspezialisten, Zahlungsverkehr, andere Banken und FDLs

Mediengattungen:

Internet (Internetbanner und YouTube-Werbevideos), Out-of-Home, Radio, TV, Zeitschriften, Zeitungen

Analyse:

Die werbungtreibenden Banken und Finanzdienstleister haben im Analysejahr über 800 Millionen Euro in mediale Kommunikation investiert. Im Vergleich zum Vorjahr ergibt sich innerhalb des Gesamtmarkts ein deutlicher Volumenrückgang, einzelne Teilmärkte verzeichnen dennoch ein Plus wie beispielsweise bei Altersvorsorge, Girokonto oder Sparprodukte. Die durchschnittliche Anzahl werbungtreibender Marken liegt bei 632. 20 Banken, Bankengruppen bzw. Finanzdienstleister haben innerhalb der letzten zwölf Monate mehr als zehn Millionen Euro für die mediale Kommunikation ausgegeben.

![]()

Weitere relevante Studien zur Bankenbranche

Pressemitteilung

Werbemarkt Banken: nach Vorjahrespeak starke Abschwächung

Das mediale Kommunikationsvolumen der Banken liegt deutlich unter dem Niveau des Vorjahres. Lediglich vier der 14 analysierten Teilmärkte verzeichnen ein Volumenplus. Top-Aufsteiger ist die UmweltBank.

Esslingen am Neckar, 15. Mai 2023 – Das Werbevolumen der Banken und anderen Finanzdienstleister ist im Vergleich zum Vorjahr stark zurückgegangen. Nach einem Minus von beachtlichen 27 Prozent beläuft sich das mediale Kommunikationsvolumen in Deutschland innerhalb von zwölf Monaten auf rund 807 Millionen Euro. Die durchschnittliche Anzahl Werbungtreibender hat ebenfalls abgenommen. Sie liegt bei 632, was einem Minus von vier Prozent entspricht. Setzt man das Werbevolumen mit der Anzahl Werbungtreibender in Beziehung, so sind im Vergleich zum Vorjahr die monatlichen Spendings pro Werbungtreibendem um 24 Prozent gesunken.

In fast allen der 14 analysierten Teilmärkten zeigt sich ein Rückgang. Lediglich die Produktwerbung für die Bereiche Altersvorsoge, Baufinanzierung, Girokonto und Sparprodukte hat zugelegt. Letztere erreicht mit knapp 28 Millionen Euro an Werbespendings gar einen Höchststand innerhalb des Fünf-Jahres-Vergleichs. Ungeachtet dessen bleibt Wertpapiere wie in den Vorjahren volumenstärkster Produktmarkt.

An der Spitze des Werberankings stehen wie im Vorjahr ING, Targobank und Sparkassen. Sie repräsentieren zusammen 24 Prozent des Gesamtwerbevolumens und damit ganze fünf Prozentpunkte mehr als im Vorjahreszeitraum. Top-Aufsteiger ist die UmweltBank. Die grüne Direktbank springt mit einem kräftigen Werbeplus in die Top 10 und verzeichnet gleichzeitig unter allen rund 1.500 analysierten Marken das größte absolute Werbeplus. Deutlich aufgestockt hat auch die ING. Profitiert haben davon vor allem die beiden Teilmärkte Girokonto und Sparprodukte.

Artikel

Uwe Matzner: Werbemarkt – Banken sparen an den Budgets, veröffentlicht in Bank und Markt, Ausgabe 08/2023